Uma pergunta que sempre assola a vida financeira de muitos brasileiros é porque os juros em nosso país são tão altos. A verdade é que essa resposta é mais complexa do que você imagina. Para responder essa questão, é preciso considerar vários fatores para termos uma noção dos motivos pelos quais pagamos tão caro.

Confira os principais pontos a serem considerados e que influenciam na alta taxa de juros:

Déficit do Governo Federal

Como qualquer pessoa sabe, se você gasta mais do que recebe, em pouco tempo, você acumula dívida. Fazendo isso de forma recorrente, ou seja, todos os meses, o valor dessa dívida só tende a aumentar. Isso acontece com o governo brasileiro.

O Brasil nos últimos anos devido a crise econômica e a queda nos valores de produtos exportados pelo país, tem tido dificuldades para manter a saúde financeira, ou seja, gastar menos do que arrecada. Com o orçamento cada vez mais estourado, o aumento do déficit é apenas uma consequência da situação.

E o que temos a ver com isso? Para suprir a falta de recursos, o estado tende a aumentar a arrecadação de impostos, taxando mais serviços e produtos. E por isso, nosso dinheiro passa a valer menos e o juros aumenta.

Alta concentração bancária

No Brasil, não há um grande número de instituições de grande porte, ou seja, que controlam o sistema bancário, por isso ele é altamente concentrado com poucos representantes. Por isso, devido a falta de concorrência, as taxas são constantes e alinhadas entre as instituições financeiras, o que explicam taxas médias de juros bastante altas. Com isso, a cada banco que surge ou passa a operar no país, os valores tendem a cair.

Outro ponto a ser considerado é que a taxa de juros não é definida apenas pela lei de oferta e procura, mas por um complexo estudo de gastos que envolve a margem de lucros dos bancos, custos operacionais e impostos e normas do Banco Central.

Inadimplência entre consumidores

A alta inadimplência entre a população brasileira também é fator considerável na hora da definição dos juros. No ano passado, o Brasil fechou com mais de 53 milhões de consumidores endividados. A questão influencia na oferta de crédito para esses consumidores.

Apesar dos brasileiros estarem cada vez mais se interessando pelo planejamento financeiro pessoal, a inadimplência no país ainda é bem grande, o que faz os bancos se protegerem na hora de ofertar crédito. Por isso, os bancos aumentam as taxas de juros como garantia com atrasos e faltas de pagamento.

Todos os elementos citados acima colaboram para que os juros no Brasil sejam tão altos. Para equilibrar as taxas será preciso fazer uma reestruturação do sistema financeiro brasileiro. A chegada das fintechs como a Nubank, tem ajudado a descentralizar o mercado. A adoção do Tesouro Direto também tem sido uma forma de aliviar o mercado, já que no processo, consumidores podem emprestar dinheiro para o governo e receber num futuro o valor corrigido com juros.

A Regularização das fintechs de crédito: Uma nova perspectiva

No dia 26 de abril de 2018, o Conselho Monetário Nacional anunciou a aprovação de resoluções que permitem que as novas empresas do ramo de tecnologia financeira (as chamadas fintechs) operem de forma mais independente.

O que se espera é que a regulamentação promova um aumento das ofertas de serviços de crédito no âmbito digital e, com a maior competição frente aos bancos e financeiras tradicionais, uma queda nas altas taxas de juros para empréstimos e financiamentos no Brasil.

No entanto, essa medida gera o desafio de fazer a população interagir de forma saudável com as novas tecnologias em finanças. Devemos lembrar o número de fraudes e golpes que acontecem diariamente com os consumidores e uma expansão como essa exige cuidado redobrado.

É muito importante a pesquisa antes de fazer operações de crédito e nunca se esquecer de fazer simulações antes de fechar negócio. E se quiser saber mais e entender mais profundamente todos os fatores e impactos das fintechs, confere esse texto.

E é justamente pra você não ser pego de surpresa que nós fizemos esse texto. Nossa equipe pegou os dados mais recentes do Banco Central do Brasil* para te dar alguns exemplos horripilantes da nossa realidade tupiniquim. Além das taxas de juros (ao ano), nós pegamos também a taxa de inadimplência (proporção de pessoas que dá “calote”) e a proporção dessa linha de crédito no total de concessões para pessoas físicas.

Confira abaixo como estão as principais linhas de crédito do país (e aprenda a passar longe dos pesadelos!).

#1: O Campeão do Terror – Cartão de Crédito Rotativo: 397,4% ao ano

Sabe aquele negócio de “pagar o mínimo” da fatura? Então, NÃO FAÇA. O Crédito Rotativo é o nome dado quando você escolhe pagar menos do que o total da fatura do cartão de crédito. O que você não paga fica acumulado para o próximo mês (somado, é claro, a juros estrondosos!). O uso constante do crédito rotativo pode fazer com que suas dívidas virem uma grande bola de neve: veja que, em um ano, sua dívida original pode ser multiplicada por 5.

Taxa de Inadimplência: 39,2%

Proporção no total de concessão para pessoas físicas: 9,25%

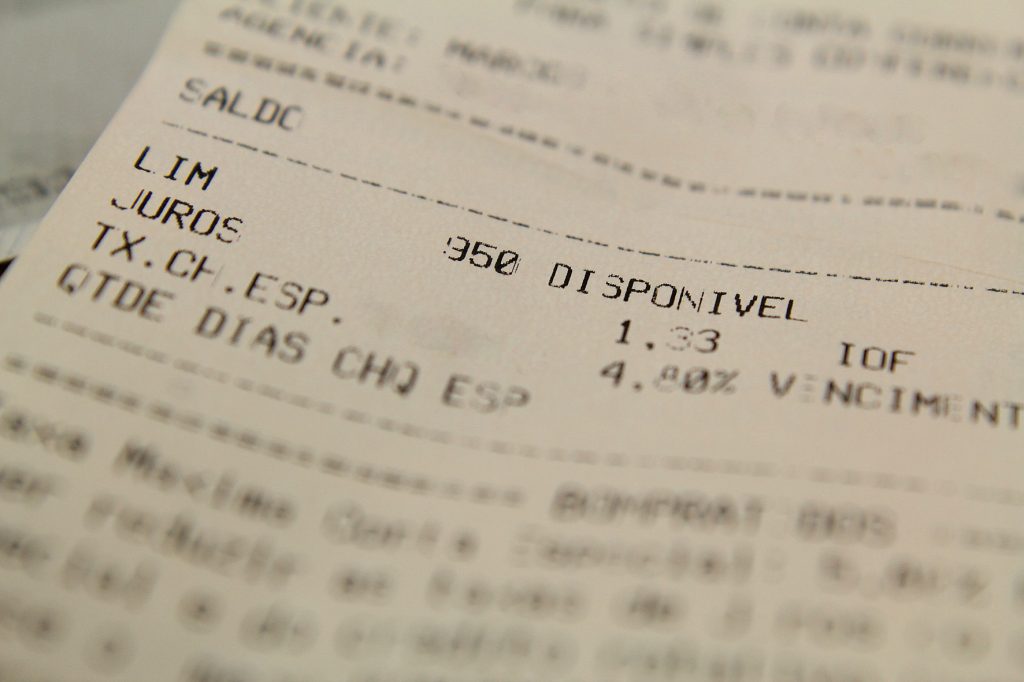

#2: Juro $urreal – o Cheque Especial: 317,3% ao ano

Ainda no pódio dos juros bizarros está outra armadilha bem comum na vida dos brasileiros: o cheque especial. Sabe aquele negócio de “limite disponível para saque”? Então, não use. Se possível, cancele aquele troço. De especial ele não tem nada: a não ser, é claro, o especial poder de quadruplicar a sua dívida em um ano.

Se você está afogado no vermelho da conta, não adianta ir pagando os juros de pouquinho em pouquinho. A melhor saída nesse caso é conversar com o gerente do banco e renegociar a sua dívida: as taxas costumam ser beeeeeeem mais baixas, e você pára a bola de neve da sua dívida.

Taxa de Inadimplência: 15,6%

Proporção no total de concessão para pessoas físicas: 19,03%

#3: Cartão de Crédito Parcelado: 161% ao ano

Ainda bem alta, mas bem mais aceitável que as duas primeiras posições está o parcelamento do Cartão de Crédito. Se você está vendo que não vai conseguir pagar toda a fatura do cartão, essa é a opção mais inteligente para sanear as suas finanças. Ligue para o banco ou para a administradora do cartão e peça um parcelamento.

Antes disso, é claro, faça uma planejamento bem atento das suas contas, e veja uma parcela realista que caiba no seu bolso. Para ver algumas dicas de planejamento financeiro, clique aqui.

Taxa de Inadimplência: 1,4%

Proporção no total de concessão para pessoas físicas: 2,1%

#4: Crédito Pessoal (Não consignado): 130,4% ao ano

Nessa opção há diversas opções de taxas e valores, e a destinação do seu empréstimo é livre. No meio desse bolo todo há empréstimo online, penhor, hipoteca, refinanciamento de veículos… Ou seja, empréstimos com e sem garantia. Assim, apesar da média de 135% ao ano, as taxas de juros dentro dessa modalidade de crédito variam bastante!

Como as informações são muitas, é importantíssimo pesquisar antes de contratar!

Clique aqui para usar o simulador de empréstimos

Dica: antes de contratar um empréstimo, veja se você tem algo que possa ser colocado em garantia (as taxas podem ficar mais baixas).

Taxa de Inadimplência: 8,2%

Proporção no total de concessão para pessoas físicas: 4,28%

#5: Crédito Pessoal (Consignado): 27,2% ao ano

É a forma de empréstimo mais popular entre as pessoas físicas, e apresenta uma taxa de juros bem baixa.

O crédito consignado é, de certa forma, um jeito de colocar o seu salário como garantia de um empréstimo. Como as parcelas do empréstimo são descontadas diretamente do seu salário (ou benefício, caso seja aposentado ou pensionista), os bancos tem mais certeza que serão pagos. Ou seja: taxas de juros bem menores!

Taxa de Inadimplência: 2,4%

Proporção no total de concessão para pessoas físicas: 8,75%

#6: Microcrédito: 29,6% ao ano

Se você é um pequeno empreendedor – MEI, microempresa, ou mesmo trabalhador informal – você tem uma boa oportunidade de pegar um empréstimo bem barato! O microcrédito é um programa de concessão de empréstimos de pequeno valor a microempreendedores formais e informais, geralmente sem acesso ao sistema financeiro tradicional. É um programa patrocinado pelo governo como forma de promover o desenvolvimento através do apoio à produção dos pequenos empreendedores. O legal desse sistema é que, durante o empréstimo, você terá a assistência de um agente de microcrédito, que te ajudará a impulsionar a sua empresa.

Cada banco tem uma regra diferente, mas geralmente é necessário que você tenha um faturamento menor do que R$120 mil por ano. Atenção, não é lucro! É faturamento! (Ou seja, tudo que for arrecadado com vendas, prestação de serviços, sem descontar os custos).

Taxa de Inadimplência: 5,2%

Proporção no total de concessão para pessoas físicas: 0,53%

#7: Financiamento de Veículos: 23,2% ao ano

A grande diferença de um financiamento para um empréstimo é que num financiamento, o dinheiro só pode ser usado naquilo. Ou seja, o financiamento de veículo serve para comprar um veículo, nada mais. Assim, caso as parcelas não sejam pagas, o banco tem a garantia de que vai ficar com o veículo.

Mas tenha em mente: em média, num financiamento, um quinto do preço que você vai pagar pelo carro será em juros para o banco. Vale a pena para você?

Taxa de Inadimplência: 4,1%

Proporção no total de concessão para pessoas físicas: 5,02%

#8: Financiamento de Imóveis: 8,5% ao ano

Se quiser saber mais sobre financiamento imobiliário, veja a página que preparamos especialmente para Financiamento Imobiliário. Esse tipo de financiamento é obviamente o mais básico entre os brasileiros, e corresponde a mais de um terço de todo o estoque de crédito para pessoas físicas. Muitas oportunidades de crédito são subsidiadas ou reguladas pelo governo, e assim, vale a pena pesquisar se você tem direito a alguma linha especial de financiamento (por exemplo, se pode usar o FGTS ou o Minha Casa Minha Vida).

Taxa de Inadimplência: 1,8%

Proporção no total de concessão para pessoas físicas: 4.95%

#9: Crédito Rural: 9,5% ao ano

O objetivo do crédito rural é estimular os investimentos e ajudar a produção e comercialização de produtos agropecuários. É destinado a produtores rurais, cooperativas e associações de produtores. Muito das taxas são reguladas ou subsidiadas com dinheiro público. Dessa forma, os juros vão lá pra baixo!

Taxa de Inadimplência: 3,1%

Proporção no total de concessão para pessoas físicas: 4,88%

Enquanto isso, do outro lado do mundo…

O Japão atualmente enfrenta um problema curioso: a taxa de juros deles é de -0,1% ao ano. Isso mesmo, eles têm taxa de juros negativa.

Curioso, não?

Bom, já que esse não é o nosso caso, o que nos resta pesquisar. Já deu uma olhada no nosso simulador de empréstimos? Lá só tem empresa selecionada e confiável:

Clique aqui para simular seu empréstimo

E já conhece nossa página no facebook? Curta e receba as atualizações:

Clica aqui e segue a gente no facebook!

Até mais!

Comentários