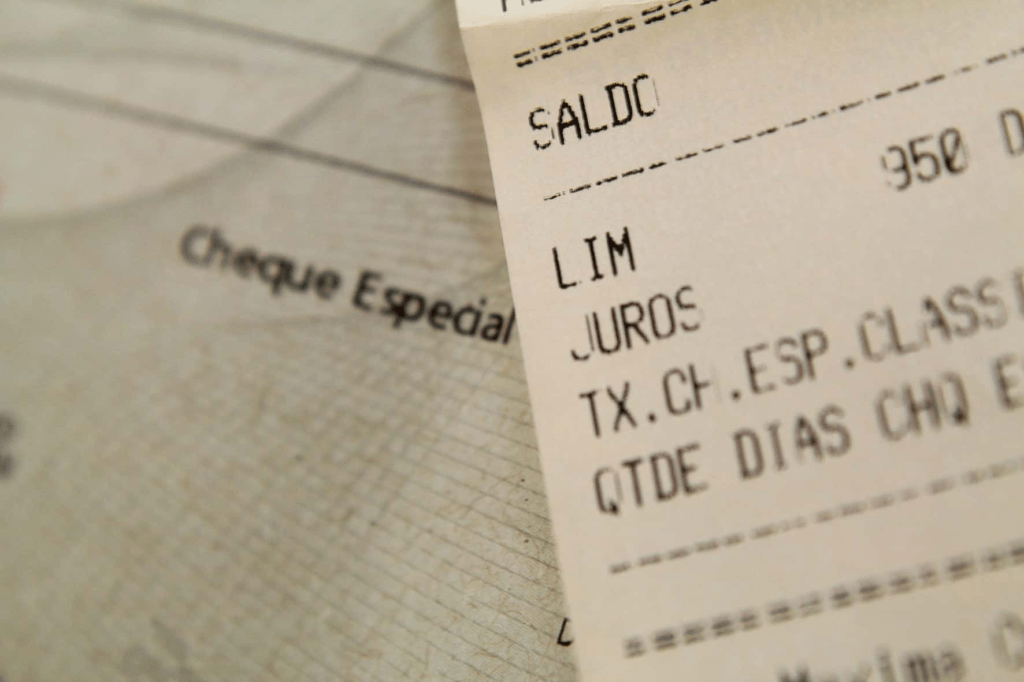

Já entrou na sua conta corrente e percebeu que você tinha mais dinheiro do que imaginava? Em seguida, porém, você notou que aquele valor não era realmente seu, mas sim do cheque especial. Esse é um erro comum: afinal, o crédito funciona como um empréstimo pré-aprovado ao consumidor.

Uma das principais vantagens do cheque especial, também conhecido como LIS, é seu fácil acesso. Quando precisa de dinheiro extra, o consumidor precisa apenas sacar o montante, ou utilizá-lo para transferência ou pagamento de uma fatura. Sem a necessidade de solicitar o empréstimo ao banco.

É por isso que a opção é tão utilizada em emergências. Esse momento, aliás, deve ser o único para o uso dos valores: um contratempo, em que a necessidade de crédito é imediata. Isso porque, os juros do cheque são muito altos, e podem gerar uma dívida preocupante. Especialmente porque as taxas são cobradas de forma diária.

Segundo o Banco Central do Brasil, o juro dessa alternativa de crédito pode chegar a até 327% ao ano. O custo é alto porque, como citado, os valores ficam pré-aprovados ao cliente. Ou seja, o banco não faz nenhuma avaliação do seu momento financeiro atual.

Quando utilizar o cheque especial?

Existem apenas duas situações em que é indicado utilizar o crédito pré-aprovado. A primeira ocorre quando o consumidor precisa do dinheiro em espécie, mas não tem valores em sua conta. Nesse caso, ele poderá sacar os valores e utilizá-los para a compra necessária. Aqui, também há a possibilidade de uso do saque com cartão de crédito, um outro empréstimo emergencial com alta taxa de juros.

O segundo caso para o uso do LIS é o pagamento de uma fatura ou a transferência de valores, em que o indivíduo não possui montantes suficientes. Nessa situação, para não deixar o débito em aberto, a solução mais indicada será utilizar o empréstimo imediato.

Independentemente da situação, porém, é fundamental que o crédito utilizado seja restituído ao banco o mais rápido possível. Afinal, os encargos são cobrados por dia corrido. Isso pode ser feito pelo depósito de valores na conta, que vai suprir os gastos com o cheque e deixar o saldo “no azul” novamente.

Caso a necessidades de valores não seja uma emergência, é mais interessante entrar em contato com o banco e negociar um empréstimo. O crédito comum, ou mesmo o consignado, tem taxas e prazos bem mais atrativos do que o especial. Além disso, os valores disponibilizados como LIS são pequenos, e não poderão suprir um grande gasto.

Evite o acúmulo da dívida

Percebendo o acúmulo de dívidas no LIS, o Banco Central do Brasil estabeleceu em julho de 2018 novas regras para o pagamento do débito. Segundo a resolução, os consumidores que utilizarem mais de 15% do limite do seu crédito especial durante 30 dias consecutivos têm o direito de parcelar a dívida.

Esse parcelamento deverá cobrar juros mais baixos. A credora também poderá diminuir o limite do empréstimo imediato na conta corrente de seu cliente.

Normalmente, o banco entra em contato para negociar o parcelamento. Tomar a iniciativa do atendimento, porém, pode facilitar a negociação.

Antes de aceitar a proposta de parcelamento, contudo, é fundamental que o consumidor avalie o Custo Efetivo Total (CET) da operação. O valor inclui taxas que vão além dos juros e, para valer a pena, o CET do parcelamento deve ser menor do que o custo original da dívida.