Com o vendor, o fornecedor atua como um tipo de fiador do seu cliente, sendo responsável pelo pagamento da dívida em caso de inadimplência junto a instituição financeira.

Já no compror pode ser entendido como uma variável do vendor. Nessa modalidade de compra e venda, o vendedor não fica responsável pelo pagamento da dívida em caso de inadimplência de seu cliente.

Neste conteúdo explicaremos melhor o que são esses dois processos. Para simular os valores de taxa, acesse aqui:

Clique aqui e compare taxas de juros entre vários bancos

Você certamente já deve ter se pego pensando como funciona o pagamento parcelado. Será que o vendedor recebe à vista? Será que o parcelamento é de fato posto ao fornecedor?

Vendor e o parcelamento de compras

Quando você resolve fazer uma compra em uma determinada loja pode escolher pelo pagamento em espécie, pagamento em cartão na modalidade de crédito ou débito ou em alguns casos pode efetuar o pagamento por cheque.

Para o pagamento no crédito é possível que o cliente parcele a compra, o que facilita a aquisição de bens de maior valor. De acordo com a instituição que faz o intermédio entre quem está vendendo e quem está comprando o produto, o pagamento pode demorar até trinta dias para ser repassado ao vendedor.

Essa modalidade de pagamento pode causar grande déficit de caixa para pequenas e médias empresas, bem como para empresas de grande porte quando realizam a venda expressiva de seus produtos a uma outra instituição.

É difícil encontrar hoje alguém que não tenha feito nos últimos meses o parcelamento de alguma compra. É através do cartão de crédito e do pagamento parcelado que adquirimos boa parte de nossos bens. Para as empresas não é diferente. Se necessitam realizar a compra de um volume muito grande de produtos ou matéria prima, o pagamento parcelado pode ser uma opção para o empresário.

Evitar o pagamento parcelado, pode evitar que o capital de giro da sua empresa sofra grandes variáveis, mas pode reduzir e muito o seu público consumidor. Se você tem uma empresa, pense agora quantas vendas parceladas você realizou nos últimos meses. Imagine agora não ter estes clientes caso se restringisse ao pagamento à vista.

Pensando em como contornar a situação, algumas pequenas, médias e grandes empresas optam pela utilização do “vendor”.

O vendor nada mais é do que a cessão de crédito do vendedor para o seu consumidor, possibilitando que ele possa optar por parcelar a compra, mas você, como fornecedor, recebe o pagamento à vista da instituição financeira que faz o intermédio da venda.

Com o vendor, o vendedor realiza o financiamento da venda, por intermédio de um banco onde ele é cliente, possibilitando que o comprador parcele o valor total.

Um exemplo que podemos dar para que você consiga visualizar a dinâmica do vendor é o antigo carnê de pagamento.

Quando o comerciante ou produtor de bens e serviços realiza a venda por meio de carnê próprio, assume o risco de inadimplência de seu consumidor. O vendedor fornece o seu crédito, que aqui pode ser sintetizado como parte do seu capital de giro (afinal parte do valor arrecadado com a venda de um determinado produto é revertido em novos produtos para a loja).

A técnica de vendor funciona da mesma maneira, a diferença é que ao invés de esperar mensalmente o pagamento de cada parcela, recebe o valor total do bem vendido de uma única vez. Por esse adiantamento, o banco cobra taxas sobre o valor pago pelo consumidor.

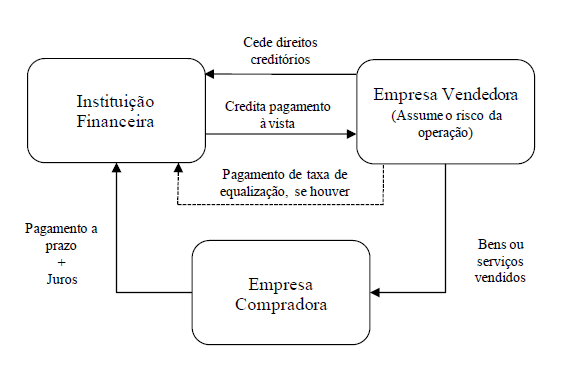

O diagrama a seguir mostra esquematicamente o funcionamento das operações de vendor, destacando-se que o financiamento ocorre entre a empresa vendedora e a instituição financeira.

Vantagens

As principais vantagens do vendor são: você não mexe no seu capital de giro. No momento da venda você já recebe pelo produto, evitando que venha recorrer a empréstimos de instituições financeiras para manutenção do seu catálogo de produtos, funcionários e demais pendências que possam incorrer.

Outra vantagem que devemos destacar é a menor tributação sobre o financiamento, uma vez que empresa não realiza o financiamento por conta própria, sozinha. Entretanto, as transações sofrem incidência de IOF, Imposto sobre Operações Financeiras, em proporção ao valor financiado e ao período que o cliente solicita o parcelamento.

Um ponto negativo do vendor é que assim como o antigo carnê, você assume o risco de inadimplência do seu cliente junto ao banco. Responsabilizando-se em arcar com a dívida em caso de não pagamento.

Como utilizar o vendor?

Para que o vendor seja concretizado é preciso que haja uma assinatura de contrato, o contrato de abertura de crédito feito entre as três partes, banco, vendedor e consumidor. É por meio deste contrato que a empresa faz a cessão de seus créditos ao consumidor, transferindo-a tudo desde taxas e multas.

Compror

O compror pode ser entendido como uma variável do vendor. Nessa modalidade de compra e venda, o vendedor não fica responsável pelo pagamento da dívida em caso de inadimplência de seu cliente.

Com o compror o próprio cliente/comprador atua como um fiador do valor “emprestado”. Você, como pessoa jurídica, realiza a compra na empresa fornecedora e o banco paga a sua dívida diretamente, à vista, desta forma sua ligação como cliente se restringe ao banco onde o contrato foi formalizado.

Na modalidade de compror é possível que o cliente pague a compra parcelada sem necessariamente envolver o seu fornecedor de produtos ou matéria-prima no trâmite.

Com dívida diretamente com o banco, você terá o pagamento com data pré-estabelecida em contrato e incorrerão juros e IOF nos pagamentos feitos.

De acordo com o Banco do Brasil, quando a empresa compradora utiliza-se da cessão de crédito da instituição para a compra de máquinas para o aumento de sua produção, bem como para a aquisição de veículos para sua frota, o compror não deve ser aplicado, não podendo classificar essa operação nessa modalidade.

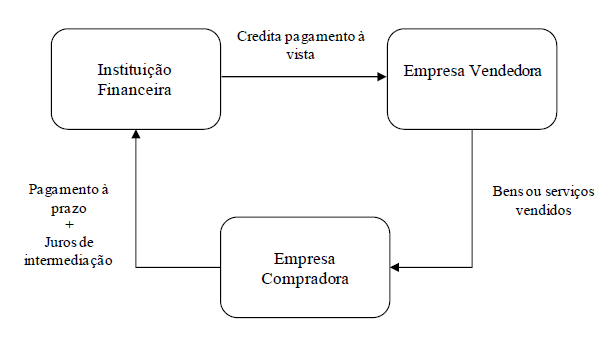

O diagrama a seguir mostra esquematicamente o funcionamento das operações de compror, destacando-se que o financiamento ocorre entre a empresa compradora e a instituição financeira.

Vendor ou compror: qual o melhor?

Ambos dentro de suas particularidades apresentam vantagens. Contudo, pensando na questão da inadimplência, o compror é a melhor opção para o vendedor e até mesmo para o comprador.

Você não restringe a venda de sua empresa apenas ao pagamento à vista. Fornecendo a opção do pagamento parcelado você pode angariar um número maior de clientes, e com o compror o empresário não tem a responsabilidade, junto a instituição financeira, de arcar com eventuais calotes por parte do cliente.

A empresa compradora por sua vez realiza o pagamento junto ao banco com as taxas fixas acordadas em contrato e com taxas pós fixadas (que dependem exclusivamente do cenário econômico do país).

Com o vendor, você fica inteiramente responsável pelo pagamento. Se o seu cliente parar de pagar o parcelamento você deve assumir o restante da dívida.