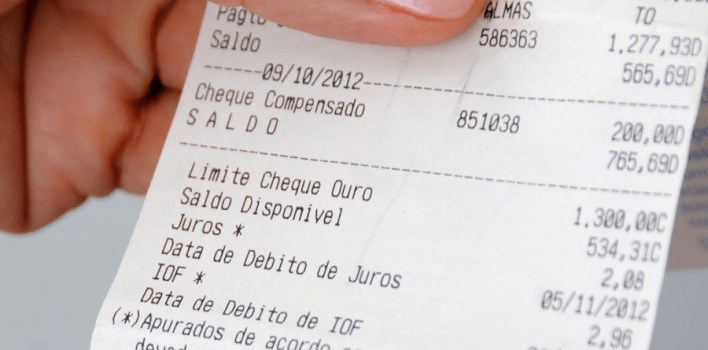

Você provavelmente já passou por essa situação algumas vezes. Ao acessar sua conta corrente, em uma visualização rápida, percebeu que você tinha mais dinheiro do que imaginava. Em seguida, no entanto, olhou com mais atenção, e percebeu que, na verdade, o dinheiro “extra” correspondia ao cheque especial.

O cheque especial é um crédito especial que o banco disponibiliza a todo cliente. Dependendo de sua renda mensal, os valores são calculados e inseridos na sua conta para uso a qualquer momento. A alternativa não tem nenhum custo, mas sofre com os juros assim que utilizada.

Para quitação dos valores, basta que o consumidor deposite na própria conta o montante emprestado mais o valor dos juros cobrados por dia. Isso significa o seguinte: se você utilizar valor de R$400 no cheque especial, ficará sujeito a uma taxa de 0,5% diário (encargo fictício. Valores variam por banco).

Demorando apenas um dia para quitar o empréstimo, o consumidor deverá depositar em conta R$402 (apenas R$2 de juros). Com dez dias de juros, o cliente deverá depositar R$420 para quitação do débito, e assim por diante.

Numa rápida visualização, os recursos do cheque parecem fazer parte da economias do usuário, e é preciso atenção na hora de usar o dinheiro da conta.

Dívidas do cheque especial: como negociar?

Com tanta facilidade para o uso do cheque especial, não é incomum que o indivíduo utilize os valores e crie uma grande dívida com os juros. Afinal, aquele dinheiro que você julgava seu, era do banco, e terá taxas incidindo sobre ele. Assim, seja qual for o valor a ser pago à financeira, é interessante negociar.

O primeiro passo para a negociação é saber exatamente quando você deve. Procure perceber também porque o cheque foi utilizado, e quantos são os dias de juros sobre os valores.

Com os montantes anotados, verifique quanto você pode pagar por mês. Esta etapa é fundamental, e deve levar em conta corte de alguns gastos. Escolha, porém, quitar um valor possível mensalmente – decidir-se por apertar demais as finanças pode levar à dificuldade para honrar o acordo e ainda ao surgimento de outras dívidas.

Em seguida, é hora de conversar com o banco. Apresente sua dívida e seu desejo em negociar, Em geral, as instituições oferecem boas alternativas para parcelamento dos valores. Neste momento, cuidado porém com a incidência de novos juros possível ao parcelamento, pois eles podem elevar a dívida.

Obtendo a proposta do banco, você pode compará-la à sua análise anterior, da real possibilidade de pagamento mensal, e então aderir ao acordo ou não. Considere ainda pagar os montantes à vista, pois assim há a possibilidade de descontos.

Em último caso, o consumidor pode ainda decidir-se pela venda de um bem para a quitação de valores. Assim, os montantes obtidos com a venda de uma moto ou um carro podem logo ser aplicados em conta, quitando os débitos junto à financeira. Nestes casos, a negociação se faz ainda mais importante, pois com volume maior de dinheiro é possível realizar o pagamento à vista com descontos.

Acordo ruim? Há solução!

Dificilmente o banco te “deixará sair” da agência sem um acordo acertado. Afinal, o pagamento da dívida é tão importante para ele quanto é para você. No entanto, caso não seja possível chegar a uma boa negociação, você pode optar por outras duas alternativas.

Um meio interessante para o pagamento do débito é “trocar” a dívida por outra de juros mais baixos. Isso significa, por exemplo, que o indivíduo pode obter um empréstimo pessoal e quitar os valores do cheque especial. Então, ele terá que lidar com as prestações do empréstimo, mas a taxa de juros destas costumam ser mais baratas que a da primeira opção.

Outra solução é a portabilidade de crédito. Fazer a portabilidade consiste em convidar outro banco a pagar sua dívida na instituição A. Caso aceite o acordo, o banco B salda os valores devidos ao A, e você então passa a dever ao B. Deste modo, o indivíduo lida com taxas de juros menores na nova instituição, e consegue organizar o orçamento para o pagamento do débito.

Previna-se contra a dívida

Seja antes ou depois da quitação do débito do cheque, o consumidor pode se prevenir contra o uso dos valores. Primeiro, é essencial se conscientizar sobre quando o dinheiro é seu e quando é do banco. Caso façam parte do cheque especial, os recursos devem ser utilizados apenas em emergências.

Outra forma interessante é solicitar ao banco o cancelamento da opção. A disponibilização dos montantes não é obrigatória, e caso eles sejam cancelados, o indivíduo não será “tentado” a utilizá-los.

Recursos do cheque especial só tem uso interessante para emergências, como consertar uma rachadura em casa. Do contrário, os valores poderão trazer dívidas desnecessárias.

Além disso, é fundamental conhecer seu orçamento. Se você já caiu na “armadilha” do cheque especial, deve agora mesmo analisar o porque ele foi necessário? Foi falta de atenção? Você gastou mais do que deveria naquele mês? Em que correspondem os seus gastos? Onde eles podem ser diminuídos?

Para este controle, você pode realizar um planejamento financeiro mensal, começando por anotar cada gasto que realiza. Todos os valores consumidos devem ser registrados, inclusive os menores, como o gasto no cafezinho na padaria.

Com todos os dados em mãos, é possível verificar onde o dinheiro está sendo aplicado em excesso, organizar os gastos e economizar. Diminuir o passeio com os amigos, por exemplo, é uma boa pedida, assim como baixar o consumo da energia elétrica em casa. Tudo isso pode evitar o uso do cheque especial ou qualquer outro empréstimo no futuro, mantendo sua saúde financeira em dia!