Você já deve ter visto na fatura do seu cartão ou em um contrato de empréstimo a sigla C.E.T.

Não, não se trata da Companhia de Engenharia de Tráfego e sim do Custo Efetivo Total.

Vamos explicar o que é para que você saiba qual o Custo Efetivo Total do seu empréstimo.

O que é C.E.T.?

Para explicar o que é o Custo Efetivo Total (C.E.T.) vamos recorrer ao Banco Central:

Custo Efetivo Total (CET) é a taxa que considera todos os encargos e despesas incidentes nas operações de crédito e de arrendamento mercantil financeiro, contratadas ou ofertadas a pessoas físicas, microempresas ou empresas de pequeno porte.

O principal custo da operação de crédito é a taxa de juros cobrada pela instituição financeira. No entanto, quando são acrescidos os tributos, tarifas, seguros, custos relacionados a registro de contrato e outras despesas cobradas na operação, a taxa real da operação aumenta. A essa taxa – calculada levando-se em consideração todos os custos incluídos na operação de crédito – damos o nome de Custo Efetivo Total (CET).

Em outras palavras, ao compararmos operações de crédito ofertadas por duas instituições financeiras, aquela que apresenta uma taxa de juros mais baixa pode não ser a mais vantajosa para o consumidor, quando considerados todos os outros custos envolvidos.

Resumindo: em uma operação de empréstimo, o banco não só cobra uma taxa de juros como também repassa todos os custos e despesas da operação.

Este custos e despesas podem variar de banco para banco por isso, nem sempre o banco que oferece a menor taxa de juros é o mais vantajoso. Isto vai depender do C.E.T.

Mas que custos e despesas são essas?

Além da taxa de juros, o banco também inclui:

- Imposto sobre Operações Financeiras (IOF);

- Tarifa de Abertura de Cadastro (TAC);

- Taxa de análise de crédito;

- Tarifa de manutenção de cadastro;

- Despesas administrativas em geral;

- Seguros;

- Tarifas em geral.

Como calcular?

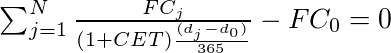

Anote aí a fórmula do C.E.T. (resolução 3.517/07 do Banco Central):

Sendo:

FC0 – valor do crédito concedido, deduzido das despesas e tarifas pagas antecipadamente;

FCj – valores cobrados, incluindo amortizações, juros, prêmio de seguro e tarifa de cadastro ou de renovação de cadastro, bem como qualquer outro custo ou encargo cobrado;

j – j-ésimo intervalo existente entre a data do pagamento dos valores periódicos e a data do desembolso inicial, expresso em dias corridos;

N – prazo do contrato, expresso em dias corridos;

dj – data do pagamento dos valores cobrados, periódicos ou não (FCj);

d0 – data da liberação do crédito pela instituição (FC0).

Vamos dar um exemplo do próprio Banco Central: um empréstimo de R$ 1.000,00 oferecido com uma taxa de juros de 12% ao ano (o que corresponde a 0,95% ao mês):

Valor solicitado: R$ 1.000,00

IOF: R$ 5,00 (incluído no financiamento)

Prêmio de seguro: R$5,00 (incluído no financiamento)

Tarifa: R$ 50,00 (não incluído no financiamento)

Valor financiado: R$ 1.010,00 (R$1.000,00 + R$5,00 + R$5,00)

Taxa de juros: 12% a.a. (equivalente a 0,95% a.m.)

Prazo da operação (N): 151 dias

Prestação mensal (FCj): R$ 207,79

Data da liberação (d0): 2.1.2017

Datas de pagamento (dj): 2.2.2017, 2.3.2017, 3.4.2017, 2.5.2017 e 2.6.2017

FC0: 1010-50-5-5 = 950

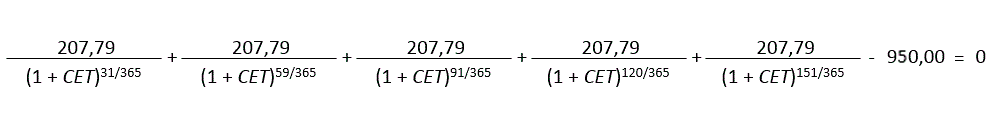

A estrutura do cálculo do CET ficaria assim:

| Data | Fluxos de liberação / pagamentos previstos | Nº de dias a decorrer |

| 2.1.2017 | 950,00 | – |

| 2.2.2017 | -207,79 | 31 |

| 2.3.2017 | -207,79 | 59 |

| 3.4.2017 | -207,79 | 91 |

| 2.5.2017 | -207,79 | 120 |

| 2.6.2017 | -207,79 | 151 |

CET = 44,05% (equivalente a 3,09%a.m.)

Como podemos observar no exemplo acima, uma operação com taxa de juros de 12% a.a. transforma-se em uma operação de 44,05% por conta do C.E.T.

Por isso, fique atento e compare o C.E.T. oferecido pelos bancos antes de tomar uma decisão.

Como e onde confirmar?

A mesma resolução 3.517 que instituiu a fórmula de cálculo do C.E.T., obriga os bancos e instituições financeiras (cooperativas de crédito, operadoras de cartão de crédito) a informar o C.E.T. de toda e qualquer operação de empréstimo ou financiamento.

As instituições financeiras são obrigadas a dar esta informação antes de efetivar um contrato, nas simulações e até mesmo nos informes publicitários oferecidos.

Lembre-se: antes de assinar o contrato, verifique se as condições são as mesmas da simulação.